界面新闻记者 |

界面新闻编辑 | 江怡曼

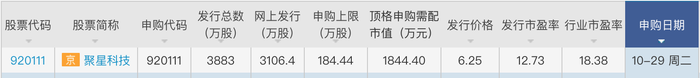

9月23日,债市走势分化,中短端国债收益率略有回升,但超长端偏强。银行间现券30年期“23附息国债23”下行1.15BP报2.1375%,10年期“24附息国债11”下行0.15bp报2.0335%。

10年期国债收益率已逼近2%,创2002年以来的新低。此前10年期国债收益率最低水平出现在2002年4月,彼时10年期国债收益率曾经短暂降至2%之下,此后震荡攀升。

受债牛带动,上半年金融机构投资收益普遍大涨,对营收、净利润形成重要贡献,市场也高度关注下一步的债市走势。界面新闻记者采访了解到,10年期国债收益率短期可能跌破2%,但进一步下行的概率不大。

调控收益率曲线形态

债券市场的牛熊,一般不用指数来表示,而是看国债收益率,比较常用的是10年期国债收益率指标。当国债收益率下行时,债市走牛;反之则是债市走熊。

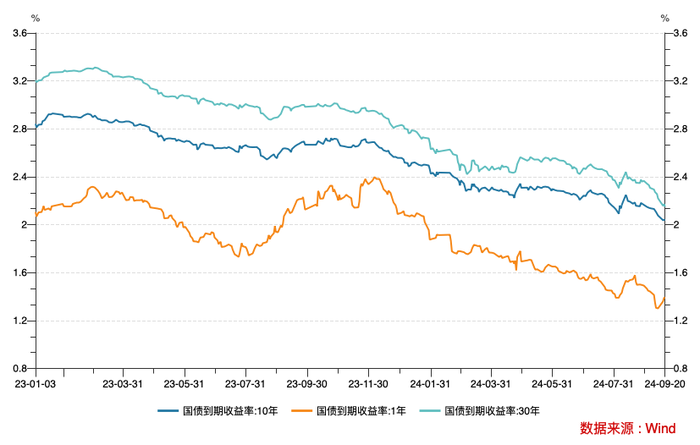

Wind数据显示,10年国债收益率由去年底的2.56%下行至9月20日的2.04%,下行了52BP。同期1年期国债收益率、30年期国债收益率分别下行了69BP、68BP。

拉长时间看,本轮债市利率下行始于2021年,10年国债利率自2021年2月(3.28%)下行至今累计下行43个月,降幅124BP。考虑到2023年来利率下行速度更快,2023年1月(2.93%)下行至今累计下行20个月,下行幅度89BP。

宏飞论债公众号主理人王宏飞表示,长期来看10年期国债利率呈现震荡下行的态势,利率顶部下行较快,但利率底部下行较慢,主要原因是我国货币政策相对克制,政策利率下调较为谨慎,约束了债券收益率的底线。

央行发布的《2020年二季度货币政策执行报告》首度指出,MLF利率作为中期政策利率,国债收益率曲线、同业存单等市场利率围绕MLF利率波动。按此计算,当前10年期国债收益率已低于一年期MLF利率26BP。不过今年以来央行明确提出7天逆回购利率为主要政策利率,按此计算,当前10年期国债收益率高于7天逆回购利率34BP,该利差处于历史较低的水平。

由于国债收益率下行过快,央行也多次提示利率风险。比如央行8月9日发布的《2024年第二季度中国货币政策执行报告》称,今年以来国债收益率持续较快下行,6月下旬10年期国债收益率逼近2.2%关口,创20年来新低,已明显偏离合理中枢水平,不断累积金融风险。

“今年以来国债收益率快速下行,用短期因素很难解释,市场似乎认定中长期经济增速走向偏低的水平,但这和央行的看法相悖。”沪上某券商资管部投资经理称。

除“喊话”之外,央行还时隔20多年后在市场上买卖国债。8月30日,央行公告称,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

在市场看来,央行“买短卖长”的操作具有明显的收益率曲线调控目的,即压降短端收益率,稳定甚至适度提升长端收益率,保持向上倾斜的收益率曲线。这在过去的一月已有所反映。

Wind数据显示,9月20日10年期国债收益率为2.04%,相比上月同期下降12.79BP;1年期国债收益率为1.39%,相比上月同期下降了16.25BP,后者的降幅要比前者更大。

国开债、国债利差也有反映。由于投资国债免税,而投资国开债(政策性金融债)仅减免增值税,所得税不得减免,一般国开债收益率会高于国债收益率25%左右。而由于央行买短卖长(国债)的操作,短期国开债-国债利差扩大。

Wind数据显示,9月20日一年期国开债-国债利差为27BP,相比上月同期扩大12B,同期10年期国开债-国债利差仅小幅扩大1BP。

在市场人士看来,短期内央行仍将持续“买短卖长”的操作,央行对国债收益率曲线形态还将持续产生影响。从日本的经验看,日本央行长期大规模购入国债并长时间实行收益率曲线控制计划(Yield Curve Control,简称YCC),掌控着10年期国债的定价权。

止盈还是加仓?

受益于债市走牛,各类金融机构债券投资收益大增,对营收、净利润形成重要贡献。以银行业为例,上半年42家A股上市银行合计实现投资收益2640亿元,相比上年同期大增28%;同期合计实现归母净利润1.09万亿元,相比去年同期微增0.4%。

与此同时,投资收益占营业收入的比重“水涨船高”,尤其一些体量较小的农商行。今年上半年农商行成为债券市场的多头且成交活跃,从财务数据看,上半年投资收益翻倍的8家银行中有5家是农商行,包括瑞丰银行、张家港行、渝农商行、紫金银行、苏农商行,此外常熟银行的投资收益也接近翻倍。

界面新闻记者从多位银行业人士处了解到,在投资收益大增的背景下,银行有两种处理方式:一些大中型银行选择止盈,毕竟年度指标已经完成,且可避免基数过大导致来年压力太大;一些银行因为贷款投放不出去反而在下半年尤其四季度增加了投资债券的额度并设置了激励性的考核任务。

但不论选择哪种策略,债市走势仍是市场高度关注的话题。华创固收首席分析师周冠南表示,目前或已进入“储备政策”加速出台阶段,10年期国债能否下破2%关键点位,取决于未来政策方向与出台顺序。若降准、存量房贷利率下调等预期兑现,10年期国债收益率可能下探突破2%。

如存量房贷利率调降,市场或更多理解为银行将加速降成本、广谱利率继续下行,且债券比价效应抬升,利好债市情绪,有望推动10年期国债交易层面向下突破2%。而如果其他稳增长政策强度超预期,则债市或重新定价“宽信用”,长端或有阶段性调整压力。

华泰固收的一份调查问卷显示,多数投资者认为后续长端/超长端利率将低位震荡,对十年期国债区间判断普遍在1.9%-2.2%之间,债券和黄金仍是最偏好资产。当前债市的普遍感觉是趋势仍在,但空间越来越难测。

王宏飞建议,今年以来当收益率触及历史极低值附近时,央行多次提示风险,并创设债券借入、临时性隔夜正逆回购等工具应对,市场要多一份谨慎。作为中小银行,本身面临的监管压力较大,自身抗风险能力较弱,建议顺势而为,在央行合意区间范围内开展交易。