界面新闻记者 |

10月11日,赛力斯(601127.SH)早盘股价一度涨超7%,收盘报92.2元/股,涨3.83%。

该公司10月10日晚间披露,预计2024年前三季度实现营业收入1030亿元到1100亿元,同比上升518%到559%。预计实现归母净利润为35亿元到41亿元,与上年同期相比,实现扭亏为盈,上年同期亏损22.9亿元;预计实现归属于上市公司股东的扣除非经常性损益的净利润为32亿元到38亿元,上年同期亏损30.1亿元。

据此,该公司第三季度盈利继续提升。赛力斯上半年实现归母净利润16.25亿元,估算其第三季度实现归母净利润约为18.75亿元至24.75亿元,而公司第一、第二季度实现单季度归母净利润分别是2.2亿元、14.05亿元。

赛力斯表示,2024年前三季度,公司营业收入及销量增长,超额完成了倍增计划;同时,公司产品结构调整,高价值产品的销售规模增长;此外,公司坚持跨界融合,毛利率同比增加,盈利能力向好。据悉,今年前9月,该公司涉及新能源汽车累计产量37万辆,同比增长173.27%;销量36.94万辆,同比增长170.07%。

被问及目前业绩情况,赛力斯证券部工作人员对界面新闻称,未来的业绩情况是不好预估的,就已有的经营业绩情况来说,是比较理想的。

东莞证券研报认为,赛力斯凭借问界品牌在新能源汽车市场逐步稳固地位,未来销量放量及新车型上市有望持续改善盈利,促进业绩向好。

值得一提的是,2024年以来,赛力斯盈利转正并持续拉升。此前2021年至2023年,该公司分别亏损18.24亿元、38.32亿元、24.5亿元。

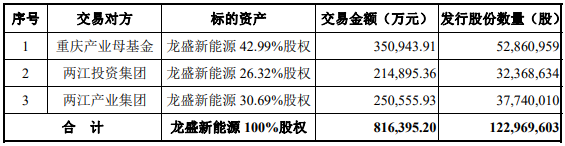

随着业绩改善,赛力斯加速布局与汽车整车生产制造相关产业链闭环。该公司10月10日晚还披露发行股份购买资产报告书(草案)称,公司拟通过发行股份的方式购买重庆产业母基金、两江投资集团、两江产业集团持有的龙盛新能源100%股权。

按照发行股份购买资产的发行价格66.39元/股计算,公司本次发行股份购买资产发行的股票数量总计为122,969,603股,占本次发行股份购买资产后公司总股本的7.53%。

根据中京民信出具的《资产评估报告》,本次评估采用资产基础法的评估结果,龙盛新能源100%股权价值并最终作价为81.64亿元,评估增值56709.94万元,增值率为7.46%。

2022年9月,公司与两江新区管委会签署《战略合作协议》,两江新区管委会负责智能网联新能源汽车产业园项目投资建设、公司入驻汽车产业园并租赁资产用于生产经营,合作推动公司发展成为新能源汽车行业头部企业。

龙盛新能源是两江新区龙兴新城智能网联新能源汽车产业园基础设施配套项目的实施主体,系专门为服务新能源汽车生产制造成立的项目公司,其主要资产为生产新能源汽车所需的土地、房产、基础设施及相关配套设施,该等资产打造了智能电动汽车工厂(即“超级工厂”)。

财务数据显示,2022年、2023年及2024年上半年,龙盛新能源实现营业收入分别为0元、9108.57万元、8634.92万元,净利润分别为-217.16万元、-1347.53万元、-8750.05万元。截至2024年6月30日,该公司资产总计125.79亿元、负债总计49.82亿元。

超级工厂系赛力斯重要生产基地之一。赛力斯已发布问界M9、M7、M5系列高端智能豪华电动汽车产品。本次交易前,该公司通过向龙盛新能源租赁超级工厂用于生产问界系列智能电动汽车产品。

华金证券研报指出,赛力斯超级工厂规划年产能70万辆,有望在产能端为公司持续发展提供较好支撑。据赛力斯透露,2024年2月以来,公司租赁超级工厂生产的问界系列车型销量情况良好,其中生产的问界M9已连续6个月位列50万元以上豪华车型销量第一。

“龙盛新能源的产能数据情况,公司没有公开披露过。但目前该公司的产能是能够满足公司的销量需求的。”赛力斯前述证券部工作人员对界面新闻表示,公司收购龙盛新能源也是为了保证生产方面的稳定性,未来规划方面目前我们还不清楚也不方便透露。

赛力斯公告称,本次交易完成后,龙盛新能源将成为公司的全资子公司,公司将获得超级工厂的所有权,保障公司产品生产端安全稳定、自主可控,提高公司重要业务的资产完整性和控制力。

目前龙盛新能源原有股东主要投入土地厂房和部分生产设备,赛力斯已投入大量设备用于高端智能化产品生产,且未来投入会随着新车型的不断推出而持续增加,给工厂内部的资产管理增加一定难度。赛力斯指出,本次收购能够消除工厂厂房、设备分属不同所有权人的情形,提升和优化超级工厂资产管理效率。

2024年以来,赛力斯加速收购与汽车整车生产制造相关的股权、知识产权。今年8月23日,赛力斯汽车以支付现金的方式购买华为技术有限公司持有的深圳引望智能技术有限公司(简称“引望”)10%股权,交易金额115亿元;引望成立于2024年1月,是华为子公司,主要产品为汽车智能系统及部件解决方案。

8月8日,公司收购重庆金新股权投资基金所持的赛力斯汽车19.355%的股权,相应收购价格约为13.29亿元。此前6月11日,公司通过赛力斯汽车按协议约定收购赛力斯电动55%的股权,相应收购价格约为12.54亿元。

7月2日,公司再通过赛力斯汽车使用自筹资金收购已注册或申请中的919项问界、AIITO、AITOAUTO、AITOSELECT等系列文字和图形商标,以及44项汽车外观设计专利,转让价款25亿元(不含税)。截至本报告书签署之日,上述事项仍在办理中。

目前龙盛新能源收入主要来自于租金收入,成本费用主要来自折旧摊销。该标的公司资产投资规模较大,截至报告期末的在建工程余额4.54亿元、固定资产余额9.86亿元、投资性房地产余额46.36亿元。交易完成后,赛力斯净资产规模有所增加,公司交易后(备考)2024年6月30日的资产负债率将下降7.44个百分点。

赛力斯指出,本次交易有利于公司降低整体资产负债率,提高总资产和净资产规模,减少经营性现金流出,并有利于上市公司在生产端资产完整,但公司短期的折旧摊销也会相应增长,如果未来行业或市场环境发生重大不利变化,交易完成后新能源汽车订单不及预期,则标的公司龙盛新能源新增折旧摊销及公司现有折旧摊销会对公司经营业绩情况产生不利影响。

根据上述收购协议,本次交易完成后,赛力斯2024年1-6月归母净利润及基本每股收益有所下降,归母净利润将从16.25亿元下调至15.45亿元,基本每股收益从1.08元/股下调至0.95元/股。

8月28日,赛力斯披露,公司骨干团队拟以集中竞价交易方式增持公司股份,拟增持金额不低于1亿元且不超过2亿元。