界面新闻记者 |

首次受益人大会通过的风险化解方案未能顺利实施后,近日,界面新闻记者获悉,五矿信托鼎宁25号信托计划二次受益人大会再获投资者投票通过。

《关于五矿信托-鼎宁25号集合资金信托计划第二次受益人大会召开及结果的公告》显示,截至2024年9月4日24:00时,代表76.46%信托单位的受益人出具了有效书面表决意见,受益人大会有效召开。

其中,出具有效书面意见表决“同意”的受益人所代表的信托单位总份数占参加本次受益人大会的受益人所代表的信托单位总份数的比例为73.49%。

这也意味着,本次受益人大会同意了鼎宁25号投资人于8月16日收到的《关于召开五矿信托-鼎宁 25 号集合资金信托计划第二次受益人大会的通知》(下称《通知》)所载明的新版化解方案。

《通知》显示,五矿信托鼎宁25号计划引入不超过1.3亿元的银行纾困开发贷款用以盘活鼎宁25号信托项目背后的世茂方地产项目。

新版化解方案中,投资者的信托本金回收周期被进一步延后至2030年12月31日。

界面新闻记者此前报道,鼎宁25号成立于2021年4月29日,总规模5.9亿元,总期限不超过30个月。

信托计划资金用于受让武汉世茂嘉年华置业有限公司(下称:武汉世茂)持有的“武汉世茂龙湾”十一期项目的特定资产收益权,信托项目到期通过武汉世茂、长沙世茂房地产有限公司(下称:长沙世茂)支付特定资产收益权回购价款的方式实现退出。

其中,长沙世茂瑞盈置业有限公司(下称:世茂瑞盈)担任项目公司,与武汉世茂、长沙世茂并称为债务人。

2023年11月9日,鼎宁25号到期后召开首次受益人大会,并同意受托人也即五矿信托按照彼时达成的化解方案与潜在投资人等协商推进原化解方案达成,但由于交易条件无法落实全部,原化解方案未能顺利实施。

“目前房地产市场持续下行,暂无第三方明确表达收购意愿,若于二审判决生效后推进标的项目的司法拍卖,大概率出现流拍。流拍后仅能视市场情况好转再次启动司法拍卖,或由信托计划接受以物抵债后继续寻找收购方以变现资产。”《通知》表示。

《通知》提到,2023年1月29日,五矿信托曾向青海省西宁市中级人民法院(下称:西宁中院)提起诉讼,要求被告武汉世茂、长沙世茂履行还款义务,武汉世茂、世茂瑞盈、世茂建设承担担保责任。

西宁中院于2024年2月7日作出一审判决,长沙世茂不服一审判决已提起上诉,目前该案件处于二审审理程序中。

上述背景下,五矿信托在《通知》中称,二次受益人大会提出的新版化解方案拟于信托计划与世茂方达成和解之后由银行方面向世茂瑞盈发放金额不超过人民币1.3亿元的纾困开发贷款用于长沙项目的开发建设,期望盘活长沙项目,并以长沙项目销售回款产生的盈余资金作为鼎宁25号信托计划项下还款来源。

为推进上述纾困开发贷款的引进,新版化解方案提到,五矿信托拟于二审程序中与原审被告武汉世茂、世茂瑞盈、上海世茂建设有限公司(下称:世茂建设)以及案外人世茂集团控股有限公司(下称:世茂控股,与原审被告统称为世茂方)签署《调解方案框架协议》(下称:《调解协议》),就《通知》所载明的诉讼案件达成和解,并向法院申请制作民事调解书。

若上述案件达成和解,世茂方相关债务、后续还款安排,以及信托计划项下的分配顺序也随之发生调整。

《通知》显示,依据一审判决,截至2024年7月31日,武汉世茂仍未清偿鼎宁25号信托项目下应回购本金5.90亿元;回购溢价495.81万元,违约金1.32亿元,总计7.27亿元。

其中,仅就欠付的回购本金而言,新的还款约定显示,武汉世茂应自法院作出二审调解书之日起按约分笔清偿回购本金5.9亿元:①截至2027年8月31日,武汉世茂累计向五矿信托清偿的回购本金应不低于1.5亿元;②截至2029年8月31日,武汉世茂累计清偿的回购本金应不低于5.4亿元;③截至2030年12月31日,武汉世茂累计向五矿信托清偿完毕全部回购本金(即5.9亿元)。

这也意味着,在和解前提条件达成的情况下,武汉世茂及相关担保方将按照《调解协议》的约定进行还款及履行担保义务,回购期限将延期至2030年12月31日。

值得关注的是,与首次受益人大会投票通过的议案相类似,二次受益人大会所提及的一揽子化解方案即便获得了投资人投票通过,也并不意味着方案就一定能够顺利实施。

仅在《通知》的风险提示环节,五矿信托便提到六大风险,除达成和解以及引入纾困贷款相关风险外,还涉及世茂方信用风险、标的项目开发建设风险,以及保证人还款路径等风险。

“信托计划所享有的债权清偿完全依赖于长沙项目销售回款情况(需优先保障项目住宅公寓开发建设、施工债权及纾困贷款债权的清偿),有赖于市场后续回暖情况,本信托计划项下债权获得清偿的比例存在较大不确定性,可能对受益人信托利益的实现产生影响。”五矿信托在《通知》中列明。

而针对世茂方及项目公司等相关风险,公开资料显示,当前世茂方也存在较大的债务偿还压力。

9月6日,中信建投证券发布的《上海世茂建设有限公司公开发行公司债券临时受托管理事务报告》显示,截至2024年6月30日,包括五矿信托在内,世茂建设共计与17家信托公司涉及重大未决诉讼、仲裁案件,涉案总规模413.65亿元。五矿信托层面涉案规模达22.02亿元。

9月9日,中金公司发布的《关于上海世茂股份有限公司2024年半年度报告披露有关事项的临时受托管理事务报告》还显示,截至2024年上半年末,上海世茂股份有限公司(下称:世茂股份)被查封、扣押、冻结或者被抵押、质押的资产账面价值合计791.79亿元。

世茂股份存在逾期金额超过1000万元的有息债务或者公司信用类债券逾期情况共计33笔,逾期金额合计125.28亿元。其中,便涉及武汉世茂的一笔5.9亿元非银行金融机构贷款。

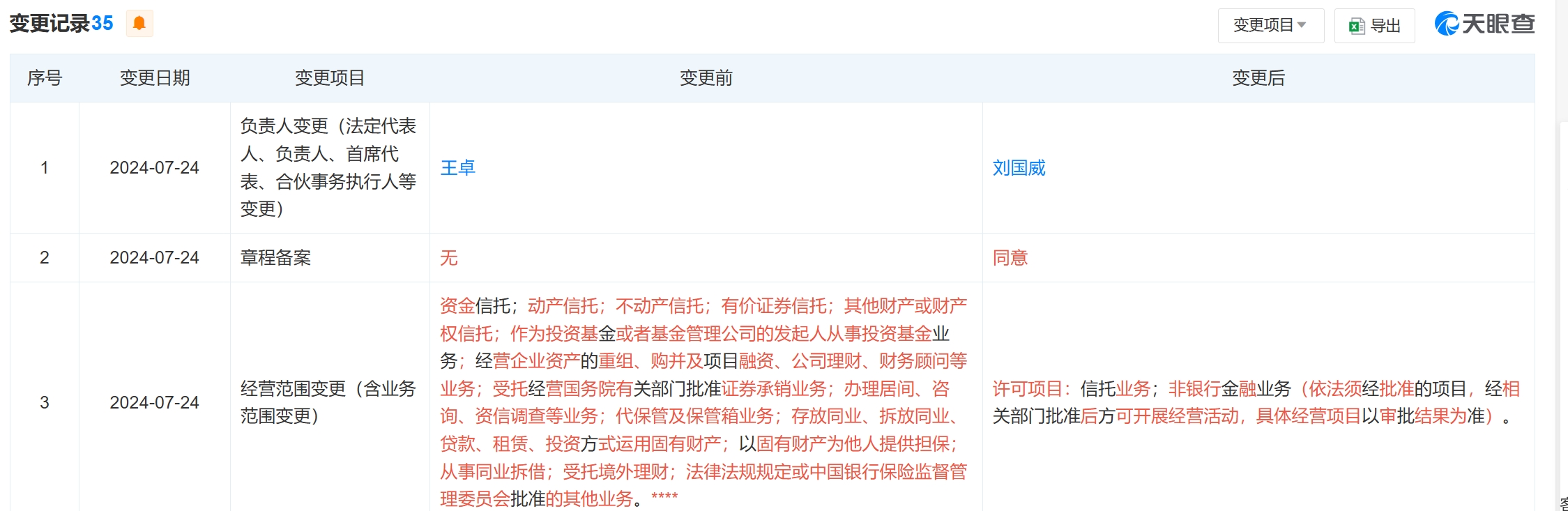

天眼查穿透后发现,世茂建设为世茂控股全资子公司,并通过西藏世茂企业发展有限公司和上海世茂投资管理有限公司持有世茂股份部分股权。