界面新闻记者 |

界面新闻编辑 | 江怡曼

地产类信托产品出现延期后,风险化解新模式出现。

近日,界面新闻独家获悉,中信信托旗下一规模为14.7亿元的地产类信托在出现延期后,提出一个纾困方案已获投资者大会投票表决通过。中信信托以固有资金向地产项目公司发放不超过1.5亿元纾困贷款,该纾困贷款为优先级。

此前,涉房信托出现风险,信托公司处理的方式一般包括:接盘房企项目股权,引入合作方共同开发,拍卖抵押房产项目,而以受托人固有资金向地产项目公司发放优先级纾困贷款尚属行业首次。

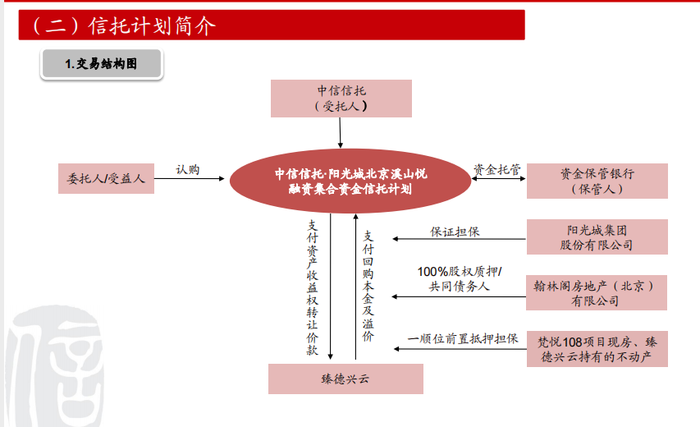

具体来看,该产品全名为“中信信托·阳光城北京溪山悦融资集合资金信托计划”(下称中信阳光城溪山悦信托),融资用途为用于受让阳光城北京持有的密云溪山悦项目之资产收益权,其承担资产收益权的回购义务,信托资金用于密云溪山悦项目的开发建设。

产品材料显示,抵押物和补充还款来源为梵悦108项目,阳光城以北京市朝阳区国贸CBD梵悦108项目现房房产作为抵押物及补充还款来源。梵悦108项目地处国贸CBD,是阳光城着力打造的一线城市核心区大平层住宅项目,具有高度稀缺性,项目为现房状态,资产价值高,变现性强。项目产品定位为北京主城核心区的高端住宅,户型以120-260平米的大平层为主。

据了解,中信阳光城溪山悦信托成立于2021年7月20日,期限为30个月,现已进入延长期,剩余的信托本金规模约为14.7亿元。

近期,为化解该产品风险,中信信托提出一份纾困方案。据界面新闻独家获悉,该方案已获受益人大会投票表决通过。

纾困方案为:中信信托以固有资金向翰林阁房地产(北京)有限公司(下称翰林阁)发放不超过1.5亿元纾困贷款,专项用于梵悦108项目装修改造工程,期限不超过12个月(自发放之日起算),年利率6.2%(利随本清)。

基于固有资金纾困贷款(简称纾困贷款)的纾困救助属性以及对中信阳光城溪山悦信托项下抵押财产的增益,为保障固有资金贷款优先于信托债权退出,授权中信信托完成相关安排并签署相关协议包括但不限于:

- 梵悦108项目已抵押在本信托债权项下的未售公寓、车位、餐厅、泳池及夹层用房作为纾困贷款债权的抵押财产,为纾困贷款债权提供第二顺位抵押担保;

- 梵悦108项目项目销售回款、抵押物处置变现资金或翰林阁以及信托计划项下共同债务人其他账面资金或其他可用偿债资源等,优先用于清偿纾困贷款,纾困贷款全额清偿完毕后开始向本信托偿还应付未付债务;

- 中信阳光城溪山悦信托债权的相关清收、追偿的相关决策和具体行动应配合纾困贷款的清偿和处置需要。

与此同时,鉴于中信和业投资有限公司在工程管理方面专业综合管理能力和丰富管理经验,为保障纾困方案顺利实施,聘请中信和业提供管理顾问服务,同时授权中信信托将进一步强化对翰林阁的管控安排,确保纾困资金用途,全面监管销售回款。

据界面新闻获得的产品临时信披显示,该方案的表决结果为赞同票1,045,628,704.43份,占参加本次受益人大会的受益人所持表决权总数的90.47%;反对票110,130,451.88份,占参加本次受益人大会的受益人所持表决权总数的9.53%

根据《信托合同》约定,受益人所持每份信托单位享有一票表决权;受益人大会有代表1/2以上信托单位的受益人参加,方可召开;本次受益人大会就审议事项作出决议,应当经参加本次受益人大会的受益人所持表决权的2/3以上通过。

在地产行业深度调整时期,以高杠杆、高周转模式运营的部分民营房企出现流动性危机,地产项目风险化解也对金融机构形成了新的挑战。金融机构通过各种模式化解风险也取得了一定成效。

以近期二开二罄刷屏的上海融创董家渡纾困项目为例,2022年9月起,中信金融资产(原中国华融)与上海市黄埔区政府、银团牵头行浦发银行、融创集团等深入沟通。2022年12月,中国中信金融资产、浦发银行等6家银行组成银团,携手中信信托等,对融创旗下的上海董家渡项目注资,新增融资总量超120亿元,所注入资金用于该项目的整体开发、建设、运营。对该项目的纾困由AMC及信托机构以股权形式入主,商业银行负责贷款发放,融创继续操盘项目,并保留使用其品牌。

2024年8月,融创董家渡纾困项目(即融创外滩壹号院二期)二批次的110套房源开盘当日售罄,实现成交额56.74亿元。今年4月21日,融创外滩壹号院二期一批次开盘,短短四天半时间就吸引了超过350组客户认筹,认筹率超170%。至此,外滩壹号院二期项目二开二罄,总成交金额达到156亿元。

此外,承债式收购地产项目也是信托公司常用手段之一,接盘项目多为融资关联企业,在“救项目”的同时,也实现了自救。多家信托曾公开称,通过获得项目公司全部股权及管理权,推动项目正常化运营,是当前解决项目问题的最优方案。